审核停滞募资存疑 过会的博华科技何时完成IPO最后一步?

- 新闻

- 2024-12-15 09:28:02

- 515

《投资者网》吴微

A股上市越来越难。截至12月初,三大交易所合计共有766家企业在排队IPO,为近4年来的新低。除了排队数大幅减少外,新的发行环境下,部分已通过上市委审核的企业也迟迟不能提交注册,北京博华信智科技股份有限公司(下称“博华科技”)就是其中的一家。

早在2023年1月,博华科技就通过创业板上市委员会的审核,但截至日前,博华科技仍未提交注册稿,申请注册上市。而同日过会的托普云农(301556.SZ)、博苑股份(301617.SZ)早已完成了发行。

值得一提的是,此前申报时,博华科技聘用了天职会计师作为公司的审计机构,但2024年8月,天职会计师因违规被暂停从事证券服务业务6个月,博华科技也将审计机构变更为了中兴华会计事务所。

审核时,经营活动现金流量净额长期为负、募资建设固定资产必要性遭遇质疑的博华科技,上市梦何时才能圆呢?

发行遇阻

博华科技是一家专注于关键设备健康管理领域的高新技术企业,主要从事军工装备与工业设备监控系统、健康管理平台的研发、生产和销售。客户主要分布在军工(船舶、航空、车辆)、石油化工、轨道交通(地铁扶梯、轨交机车)、电力、煤炭等行业中,主要客户有中国石油(601857.SH)、中国石化(600028.SH)以及军工企业等公司。

依靠中国石油、中国石化等客户的支持,2019年-2021年收入分别为1.29亿元、1.68亿元以及2.96亿元的博华科技,在2022年6月向深交所提交了招股书,拟创业板上市。虽然招股书显示,博华科技的收入与净利润呈现上涨趋势,但到2021年末博华科技的净利润仅为6866.16万元;从回复交易所问询信息来看,2022年,公司的收入为4.5亿元,但净利润却仅增长至8844.57万元。

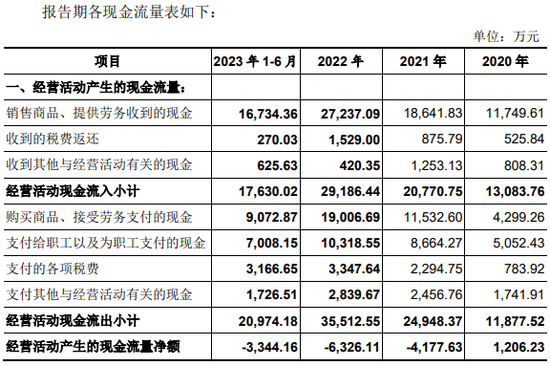

除了净利润总额不高外,博华科技经营活动产生的现金流量净额长期为负也引起了交易所的关注。博华科技在回复首轮问询时,从公司业务扩张、员工团队扩大等角度说明2021年以来,公司经营活动现金流量金额持续为负存在合理性。

据博华科技更新的财务数据显示,2021年-2023年上半年,博华科技经营活动产生的现金流量净额分别为-4177.63万元、-6326.11万元以及-3344.16万元。2024年来,监管层越来越重视上市公司的分红能力,经营活动产生的现金流量净额长期为负的博华科技又能否适应新的发行环境呢?

2022年6月提交申报资料的博华科技,早在2023年1月就通过了创业板上市委的审核,但截至日前,公司却迟迟未能更新注册资料以申请上市。同日通过审核的托普云农(301556.SZ)、博苑股份(301617.SZ)已分别于2024年10月17日、2024年12月11日顺利完成了发行。

迟迟不能提交注册的博华科技,其此前聘用的审计机构天职会计师还因违规被暂停从事证券服务业务6个月,截至2024年10月30日,博华科技才完成变更会计事务所,更新财务数据的工作。

新的发行环境下,迟迟不能提交注册,由中信证券(600030.SH)护航,博华科技何时才能圆上市梦呢?

募资遭疑

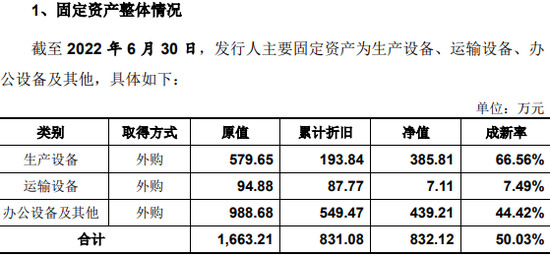

作为一家高新技术企业,博华科技的业务主要依靠技术驱动。据公司招股书披露,截至2022年6月30日,公司仅有32名生产人员,在当期公司员工总数中的占比为8.31%;同期公司的研发人员有225人,在当期公司员工总数中的占比为58.44%。

博华科技的业务模式,在公司资产结构中也有体现。截至2022年6月30日,博华科技固定资产账面余额仅为832.12万元,其中很大一部分还是办公设备及其他;同期公司的资产总额为5.53亿元,其中流动资产有4.84亿元,固定资产在公司非流动资产中的占比仅为11.99%

需要指出的是,此次IPO,博华科技拟募资建设智能运维产品生产基地智能化改造、新一代装备健康管理系统研发及产业化、研发中心建设等多个项目,拟使用募资总额高达5.57亿元。

据博华科技规划,智能运维产品生产基地智能化改造项目,用于建筑工程费、装备购置费的总支出接近7000万元;新一代装备健康管理系统研发及产业化项目,用于建筑工程费、装备购置费及工程建设其他费用的总支出接近亿元;研发中心建设项目,用于建筑工程费、装备购置费及工程建设其他费用的总支出更是超过了1.4亿元。

创业板上市委在审核时也提及此事,要求博华科技“(1)结合同行业可比公司情况,说明拟新增大额设备投资的合理性及必要性;(2)说明募投项目新增大额固定资产对发行人毛利率的影响”。该问题在上会时被问及,因此交易所网站未能找到公司的回复。

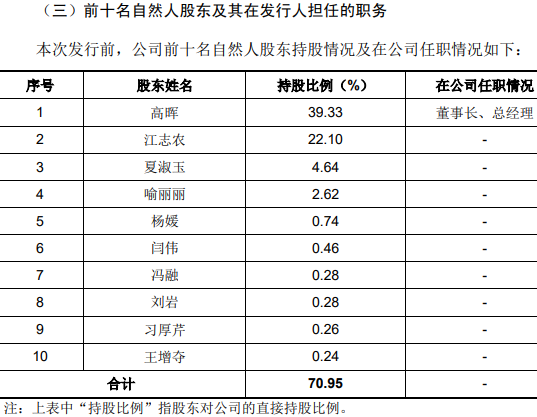

虽然募资必要性遭遇交易所质疑,但博华科技若顺利发行,其股东身价将大幅上涨。早在2014年,博华科技就在新三板挂牌交易,2021年从新三板摘牌后,博华科技又先后吸引了十数名自然人股东的入股。截至发行前,博华科技前十大自然人股东中,仅实控人高晖在公司处任职。

2021年10月,在公司有上市预期的情况下,博华科技实控人高晖的母亲夏淑玉还将公司0.29%的股份以520万元的交易对价转让给了两名自然人,彼时公司的对应估值仅为16亿元。而按照公司以发行不低于25%的股份募集8.5亿元资金计算,发行后博华科技的市值将达到34亿元。

针对博华科技存在大量自然人入股的情况,交易所在第二轮问询中也有提及,要求公司说明2021年入股发行人的自然人股东是否正在或曾在发行人供应商、客户及其关联方任职。

回复中,博华科技在列举自然人股东履历后称“2021 入股发行人的自然人股东不存在正在或曾在发行人供应商、客户及其关联方任职的情况”。值得一提的是,此次问询中,交易所对博华科技客户入股公司的情况也较为关注。

发行环境变化、市场更注重投资回报的情况下,已过会的博华科技,又要如何取得监管层与市场的认可,以顺利完成发行呢?(思维财经出品)■

发表评论